Здесь представлен отбор наиболее значимых письменных материалов на тему Определение налоговой обязанности при реализации объектов некоммерческой собственности (официальные регламенты, бланки, литературные произведения, экспертные советы и многое другое).

- Купля-продажа:

- При отчуждении собственности на имущество применяется трехпроцентный подоходный налог.

- При совершении сделки по реализации жилой недвижимости налоговая база определяется в соответствии с требованиями 3-НДФЛ.

- 62.02 счет

- 62.1

- Документ, регулирующий качество продукции после его приобретения

- Требуется преобразовать содержание, придав ему оригинальность, с помощью русского языка (не использовать свои предыдущие ответы или сервисы с машинным переводом, возвращять только результат):

- Купля-продажа:

- При отчуждении собственности на имущество применяется трехпроцентный подоходный налог.

- При совершении сделки по реализации жилой недвижимости налоговая база определяется в соответствии с требованиями 3-НДФЛ.

- 62.02 счет

- 62.1

- Документ, регулирующий качество продукции после его приобретения

- Требуется преобразовать содержание, придав ему оригинальность, с помощью русского языка (не использовать свои предыдущие ответы или сервисы с машинным переводом, возвращять только результат):

Суд прецедентов

В 2022 году судебные решения показали, что предприниматель был обязан уплатить налог по упрощенной системе налогообложения (УСН), связанный с продажей нежилых помещений и земельных участков. Налогоплательщик считал, что он продал недвижимость как физическое лицо и не обязан отражать выручку в декларации по УСН. Однако суд отклонил его доводы, так как спорная недвижимость не использовалась предпринимателем для личных или семейных целей и не была предназначена для такого использования. Таким образом, суд признал доначисление единого налога правомерным и удовлетворил требование инспекции о взыскании налога. Это решение является частью судебной практики в области налогообложения.

На многих интернет-ресурсах можно найти разнообразные материалы, такие как статьи, комментарии и ответы на вопросы пользователей.

Налогообложение при продаже нежилого имущества у индивидуального предпринимателя по общей системе налогообложения (ОСНО) регулируется определенными правилами, которые были утверждены налоговыми органами. Важно помнить, что порядок налогообложения зависит от того, использовалось ли имущество в коммерческой деятельности или нет.

Регулятивные документы

В деле, рассмотренном Верховным Судом Российской Федерации под номером 2 (2021) и утвержденным Президиумом 30 июня 2021 года, не обнаружены документы, свидетельствующие о совершенных административным ответчиком сделках, которые, по мнению налогового органа, могут быть признаны предпринимательской деятельностью. Суды также не провели анализ систематичности этих сделок, учитывая разные налоговые периоды, характер и назначение недвижимости, расположенной в одном жилом комплексе, а также не рассмотрели возможность применения единого подхода к отнесению к предпринимательской деятельности как сделок, связанных с коммерческой недвижимостью (помещениями, строениями), так и сделок, касающихся жилой недвижимости.

Правовые ресурсы

- Документы, находящиеся в состоянии повышенной температуры

- Очень популярными документами являются нормативно-правовые акты, а именно кодексы и акты, которые вызывают наибольший интерес у общества.

- Ревью правовых актов

- законы, принятые на федеральном уровне

- Применительно к конкретному региону, нормативные акты

- Разработка нормативных актов и осуществление законодательной работы

- Разные отзывы

- Календари

- Форматы письменных материалов

- Полезные рекомендации

Налоги при продаже нежилого помещения физлицом

Продающий физический человек реализует некоммерческое помещение, которое было приобретено при наступлении 2000 года. Данное помещение до этого времени функционировало как объект аренды, в связи с чем продавец перечислял сумму арендной платы в качестве НДФЛ. В случае продажи данного помещения, необходимо будет уплатить НДФЛ?

Если гражданин решает продать нежилое помещение, которое ранее сдавал в аренду, то в зависимости от условий сделки он может столкнуться с двумя вариантами налогообложения. Во-первых, доход от продажи может подлежать обложению налогом на доходы физических лиц (НДФЛ). В этом случае гражданин обязан заплатить налог в соответствии с действующими ставками. Однако, существует и вторая позиция, согласно которой гражданин может быть освобожден от уплаты налога при продаже нежилого помещения. Наличие освобождения обусловлено определенными обстоятельствами и требует обоснования.

Если гражданин продает нежилое помещение, которое находится в его собственности пять лет или более, то он освобождается от уплаты НДФЛ. Это правило распространяется на объекты недвижимости, которые были приобретены после 1 января 2016 года. Таким образом, если владелец продает помещение в 2020 году, которое находится в его собственности с 2000 года (более пяти лет), он не должен платить НДФЛ.

Однако, если владелец сдаёт в аренду своё помещение и при этом занимается предпринимательской деятельностью, ситуация меняется. Согласно закону, условие освобождения от налогов на доходы от продажи имущества не распространяется на доходы граждан от продажи имущества, которое непосредственно используется в предпринимательской деятельности (за исключением жилых домов, квартир, комнат, садовых домов и долей, а также транспортных средств) (согласно пункту 17.1 статьи 217 Налогового кодекса Российской Федерации). Следовательно, если гражданин занимается предпринимательской деятельностью и сдаёт нежилое помещение в аренду, то его доходы от продажи такого помещения облагаются налогом на доходы физических лиц по ставке 13%, независимо от того, как долго он владеет таким помещением. Такой вывод подтверждается разъяснениями компетентных органов, например, письмом Министерства финансов Российской Федерации от 15.05.2019 года № 03-04-05/34697.

Важно отметить, что в Налоговом кодексе РФ не содержится определения «предпринимательская деятельность». Согласно статье 2 Гражданского кодекса РФ, под предпринимательской деятельностью понимается индивидуальная деятельность, осуществляемая самостоятельно и на свой риск, направленная на систематическое получение прибыли. В этой же статье предусмотрено, что для занятия предпринимательской деятельностью необходимо быть зарегистрированным как предприниматель. Однако судебная практика показывает, что отсутствие у гражданина статуса индивидуального предпринимателя не означает, что он не занимается предпринимательской деятельностью, например, сдавая помещение в аренду.

Например, в рассматриваемом Верховным Судом РФ деле, один гражданин утверждал, что имеет право сдавать в аренду свои нежилые помещения на основании гражданско-правовых сделок, так как это не является предпринимательской деятельностью, и он полностью уплачивает налог на доходы физических лиц с полученного дохода. Однако налоговый орган привлек гражданина к налоговой ответственности, рассчитал дополнительные налоги и штрафы. Верховный Суд РФ поддержал аргументы налогового органа и отметил, что поскольку налогоплательщик арендовал свои нежилые помещения юридическому лицу для коммерческой деятельности, целью аренды было систематическое получение прибыли. Наличие признаков предпринимательской деятельности может свидетельствовать о проводимых регулярно на свой риск мероприятиях по использованию имущества с целью получения прибыли (определение Судебной коллегии по административным делам Верховного Суда РФ от 20.07.2018 № 16-КГ18-17).

Таким образом, вопрос о том, занимал ли гражданин предпринимательскую деятельность при сдаче помещения или нет, требует рассмотрения в каждом конкретном случае. Если гражданин сдает помещения в аренду и ведет предпринимательскую деятельность, то он обязан уплатить НДФЛ. В противном случае, он освобождается от обязанности по уплате данного налога.

Аналогичная ситуация возникает, когда гражданин решает продать нежилое помещение, которое ранее было сдавалось в аренду систематически. В соответствии с пунктом 17.1 статьи 217 Налогового кодекса РФ данное положение не применяется к доходам, получаемым физическими лицами от продажи ценных бумаг, а также от продажи имущества, которое используется в предпринимательской деятельности, за исключением жилых домов, квартир, комнат, приватизированных жилых помещений, садовых домов или долей в них и транспортных средств.

Сколько налогов должен платить ИП от продажи коммерческой недвижимости в 2024 году

При продаже коммерческой недвижимости, индивидуальные предприниматели обязаны уплатить налог. Величина и характер данного налога зависят от нескольких факторов, таких как система налогообложения, продолжительность владения недвижимостью, ее предназначение и использование до момента продажи. Давайте рассмотрим все эти аспекты.

Общие правила уплаты НДФЛ при продаже недвижимости

По закону, физические лица, которые продали свою недвижимость и владели ей менее 5 лет, обязаны уплатить налог на доходы физических лиц (НДФЛ) в размере 13%. Но у индивидуальных предпринимателей есть некоторые особенности, которые исключают их из этого правила.

Особенности для ИП на ОСНО

Если индивидуальный предприниматель (ИП) применяет систему налогообложения по общей системе (ОСНО) и реализует коммерческую недвижимость, которую использовал в своей предпринимательской деятельности, то заработанный доход будет облагаться налогом на доходы физических лиц (НДФЛ) по ставке 13%. Кроме того, данный доход также будет подвергаться налогообложению налогом на добавленную стоимость (НДС) по ставке 20%. При этом ИП имеет возможность уменьшить налогооблагаемую базу по НДФЛ на сумму документально подтвержденных расходов, связанных с приобретением указанной недвижимости.

Важно отметить, что индивидуальный предприниматель, применяющий общую систему налогообложения, не имеет возможности воспользоваться льготой по освобождению от налогообложения доходов от продажи недвижимости, которой он владеет более 5 лет, если данная недвижимость используется в его предпринимательской деятельности. Пункт 17.1 статьи 217 Налогового кодекса Российской Федерации описывает, что данное освобождение не распространяется на доходы от продажи имущества, которое непосредственно используется в предпринимательской деятельности.

Таким образом, если предприниматель, работающий по общей системе налогообложения, решает продать коммерческое помещение, которое ранее сдавалось в аренду, то он несет ответственность за уплату налога на доходы физических лиц и налога на добавленную стоимость, независимо от времени владения этим имуществом, даже если это время превышает 5 лет. Однако, если бы индивидуальный предприниматель продавал свою собственную жилую квартиру, в которой проживал сам или члены его семьи (то есть не использовал ее для коммерческих целей), и владел данной квартирой более 5 лет, он бы был полностью освобожден от уплаты налога на доходы физических лиц.

Однако, у многих индивидуальных предпринимателей, занимающихся продажей коммерческой недвижимости, возникает вопрос о возможности уплатить налог, установленный специальным налоговым режимом, который они применяют, вместо налога на доходы физических лиц (НДФЛ). Ведь для индивидуальных предпринимателей, работающих на упрощенной системе налогообложения или по патенту, ставки налога ниже, чем 13% НДФЛ. Давайте разберемся в этом вопросе более подробно.

Выбор схемы налогообложения для индивидуального предпринимателя в 2024 году: руководство по действиям

Как платить налог на недвижимость ИП на УСН

Физическое лицо, занимающееся предпринимательской деятельностью на упрощенной системе налогообложения с объектом налогообложения «доходы», имеет возможность уплатить налог по ставке 6% (или даже ниже, если в данном регионе установлены пониженные ставки) от общей суммы дохода, полученного от продажи коммерческой недвижимости вместо налога на доходы физических лиц. В то же время, физическое лицо не может уменьшить налогооблагаемую базу за счет расходов, понесенных на приобретение этой недвижимости.

Индивидуальный предприниматель, работающий по упрощенной системе налогообложения с учетом доходов минус расходы, может уменьшить полученную с продажи недвижимости прибыль на сумму, потраченную на ее приобретение, и заплатить налог по ставке 15% (или меньшей, если действуют пониженные региональные ставки), только с разницы между доходом и расходами.

Однако, необходимо учитывать, что индивидуальный предприниматель имеет возможность уплатить налог по упрощенной системе налогообложения только в случае использования коммерческой недвижимости в своей предпринимательской деятельности. То есть, если помещение приобреталось специально для ведения бизнеса, сдавалось в аренду или использовалось самим индивидуальным предпринимателем в качестве офиса, склада, магазина и так далее. Данный порядок определен положениями Налогового кодекса Российской Федерации, а также разъяснениями Министерства финансов и Федеральной налоговой службы.

Не важно, было ли заявление о включении кода ОКВЭД, связанного с операциями по продаже недвижимости, подано при регистрации ИП. Гораздо важнее явное использование проданного объекта в предпринимательской деятельности. Для подтверждения этого могут быть представлены такие документы, как:

- При заключении договоров аренды, в случае сдачи помещения в аренду, необходимо ясно указывать, что индивидуальный предприниматель предоставляет недвижимость именно в своем качестве индивидуального предпринимателя, а не как физическое лицо.

- Документы, подтверждающие оплату коммунальных услуг, ремонта и содержания помещения за счет финансовых средств, принадлежащих индивидуальному предпринимателю.

- книга финансового учета индивидуального предпринимателя с записью всех операций, связанных с использованием недвижимости и отражением доходов и расходов.

- отчеты о налоговых платежах по УСН за прошлые периоды, в которых были отражены заработки от применения контроверсиальных объектов недвижимости;

- отчеты о финансовом состоянии и уплате налогов о компаниях, которые арендуют помещения, включая информацию об уплачиваемой ИП арендной плате.

- Документация об издержках на ремонт и модернизацию помещения в интересах предприятия.

У Сбера есть специальное решение для коммерческой недвижимости, которое позволяет хранить всю информацию об объектах недвижимости и автоматически выставлять и сохранять счета арендаторам. Это не только упрощает управление объектами, но и позволяет сохранить историю их использования, что часто необходимо при реализации коммерческой недвижимости.

Если индивидуальный предприниматель сумеет убедительно продемонстрировать, что он активно использовал имущество в процессе своей предпринимательской деятельности, то он имеет возможность отстоять свое законное право на оплату налога по упрощенной системе налогообложения (УСН), а не по системе налогообложения физических лиц (НДФЛ). Судебная практика в данном вопросе является достаточно обширной, и существует значительное количество прецедентов, иллюстрирующих успешное доказательство деловой природы использования имущества и необходимость уплаты налога по УСН вместо НДФЛ.

Необходимо учитывать, что налоговые органы выражают сомнения в отношении сделок по продаже коммерческой недвижимости, осуществляемых предпринимателями-индивидуалами. Это особенно актуально, когда предприниматель-индивидуал не демонстрировал значительных доходов от использования этой недвижимости или владел ею недолго перед ее продажей. Поэтому необходимо подходить к вопросу обеспечения документального подтверждения использования недвижимости в бизнесе с наибольшей серьезностью.

Налог на недвижимость в 2024 году для физических лиц: расчет, ставки, льготы, сроки уплаты

Большинство граждан России обладает имущественными объектами, которые подлежат налогообложению, такими как квартиры, дома, гаражи и места на крытых парковках. Кроме того, некоторые люди владеют коммерческой недвижимостью. В следующем году, в 2024 году, мы расскажем, как определить сумму налога, который необходимо уплатить за имущество находящееся в собственности физического лица.

Кто платить налог на имущество физических лиц в 2024 году

Возраст налогоплательщика является единственным важным критерием при уплате налога на недвижимость, не зависимо от гражданства и налогового резидентства. Ответственность за уплату налога возлагается на собственников недвижимости, включая и иностранцев.

- самостоятельно выполняют свои финансовые обязательства перед государством, касающиеся уплаты налогов.

- Перечисление налога для несовершеннолетних владельцев осуществляется законными представителями, как правило, это родители: биологические или усыновители (в соответствии с письмами Минфина от 18.12.2014 № 03-05-06-01/65613, ФНС от 06.11.2020 № ЗГ-2-21/1913, от 23.10.2012 № БС-2-11/666).

Еще одной важной составляющей является тип собственности на объект. В случае, если недвижимость принадлежит единственному владельцу, то он самостоятельно несет ответственность за уплату налогов на данный объект. В случае, если недвижимость находится в совместной собственности нескольких лиц, налоги распределяются между ними пропорционально вкладу каждого из собственников.

- При совместной собственности каждый собственник оплачивает собственный долдень налоговых обязательств.

- Если имущество принадлежит нескольким владельцам, налог распределяется между ними пропорционально их доле в собственности.

С какой недвижимости платят налог физические лица в 2024 году

Все объекты недвижимости, которые были зарегистрированы в ЕГРН, подлежат налогообложению.

- находящиеся на территории города, представляют собой места проживания людей.

- который принадлежит только одной семье, будут обслуживаться и поддерживаться их владельцами лично.

- доступные для аренды, предлагаются в различных вариантах и размерах.

- предоставляемые для автомобилей, становятся все более востребованными в современном обществе. Вместе с ростом количества автолюбителей возрастает и потребность в удобных и безопасных местах для парковки. Владельцы автомобилей часто ищут гаражи или парковочные места, которые обеспечат сохранность их транспортных средств. Различные места для парковки предлагаются как в городской застройке, так и в частном секторе, чтобы удовлетворить потребности различных категорий автовладельцев. Таким образом, предоставление машино-мест и гаражей является актуальной и важной услугой для общества.

- состоящие из строений и земли, являются важной частью рынка недвижимости. Эти комплексы могут включать в себя жилые дома, коммерческие здания, офисы и другие объекты. Они предлагают широкий спектр возможностей для жильцов и бизнеса. Недвижимость является долгосрочным активом, который может приносить доход и рост стоимости со временем. Покупка и продажа недвижимости требует внимательного анализа рынка и учета различных факторов, таких как расположение, состояние строений и планировка земли. Владение недвижимостью может быть выгодным инвестиционным решением, которое позволяет снизить риски финансовых рынков и обеспечить стабильный доход. Вместе с тем, управление недвижимостью требует профессиональных навыков и знаний, чтобы обеспечить безопасность и удовлетворение потребностей клиентов. Недвижимые комплексы являются ключевым элементом городской инфраструктуры и влияют на качество жизни жителей. Они предоставляют пространство для жительства, работы, торговли и развлечений, формируя облик и характер городов. Важно соблюдать стандарты строительства и экологические требования при создании недвижимых комплексов, чтобы обеспечить устойчивое развитие и благополучие.

- На данный момент идет активное строительство,

- Иные предметы, обнаруживающие характеристики неподвижности.

Необходимость уплатить налог возникает только в случае, если имущество классифицируется как недвижимость. Например, налоговые обязательства не распространяются на теплицы, сараи, хозяйственные постройки и другие объекты, которые не являются капитальными сооружениями.

Кроме того, не подлежит налогообложению общее имущество, находящееся в многоквартирных домах. Это включает в себя лестничные клетки, площадки, технические этажи, а также другие помещения и сооружения.

Если речь идет о недвижимости, то налог на нее взимается вне зависимости от того, как она используется. Даже если объект не используется и пустует, налог все равно необходимо оплатить.

Ставки налога на имущество физических лиц в 2024 году

Определение ставок налога лежит в компетенции региональных органов власти, однако они ограничены рамками, установленными Налоговым кодексом.

Ориентировочный коэффициент для определения налогового платежа на основе оценочной стоимости недвижимости.

Размер налоговой ставки определяется в зависимости от категории объекта недвижимости.

Изначальная ставка составляет 0,1 процента, возможно её уменьшение до нуля или увеличение не более, чем в три раза.

- отвечающие потребностям современного общества, представляют собой активы, которые обретают все большую ценность в нашем быстро меняющемся мире. Расположенные в удобных и привлекательных местах, они становятся не только местами для жизни, но и центрами развития и благополучия. Эти объекты недвижимости являются уникальными и предлагают широкий спектр возможностей для жителей, позволяя им наслаждаться комфортом и удобствами современной жизни. Благодаря своему уникальному характеру и индивидуальности, они способны удовлетворять самые разнообразные потребности и предпочтения клиентов. Владение жилой недвижимостью и приусадебными участками становится не только средством для обеспечения жизни, но и инвестицией в будущее, которая способна приносить стабильный доход и обеспечивать финансовую независимость. Разумное использование этих активов может принести значительную выгоду и стать ключевым фактором стратегического развития личности и общества в целом.

- сочетающие в себе различные типы собственности, представляют собой инновационные объекты на рынке недвижимости.

- предоставляемые для автомобилей, становятся все более востребованными в современном обществе. Вместе с ростом количества автолюбителей возрастает и потребность в удобных и безопасных местах для парковки. Владельцы автомобилей часто ищут гаражи или парковочные места, которые обеспечат сохранность их транспортных средств. Различные места для парковки предлагаются как в городской застройке, так и в частном секторе, чтобы удовлетворить потребности различных категорий автовладельцев. Таким образом, предоставление машино-мест и гаражей является актуальной и важной услугой для общества.

- Помещения индивидуального хозяйства, занимающие площадь не более 50 квадратных метров.

Возможно, ставка в размере 2 процентов может быть понижена.

- соответствующая предписаниям, касающимся недвижимости, проходит специальные проверки перед попаданием в список доступных объектов для продажи.

- Имущество, ценой в кадастровых масштабах превышающее 300 миллионов рублей.

Возможно, ставка в размере 0,5 процента может быть снижена.

- Все остальные имущество принадлежит физическим лицам.

Тариф, применяемый для определения налогового обязательства на основе инвентаризационной стоимости.

Результатом умножения стоимости имущества на коэффициент-дефлятор будет получена конечная сумма.

Максимальная ставка — это предельно допустимая сумма, которую можно поставить в определенной ситуации.

От 300 000 до 500 000 рублей — сумма, превышающая трехсоттясячную планку и не достигающая полумиллионной отметки.

– это доли процента в размере от одной до трех десятых.

были собраны в качестве средств в размере более полумиллиона рублей

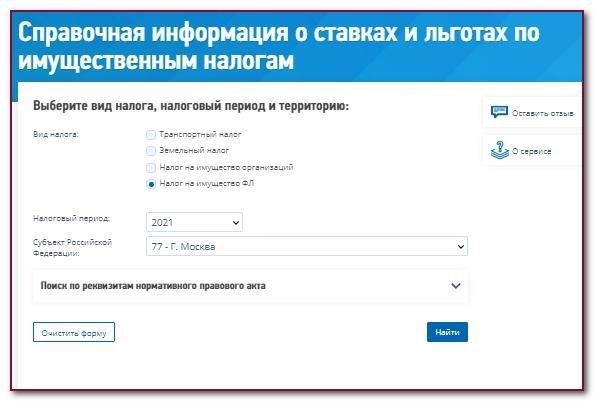

Способы определить размер налоговой ставки на имущество физических лиц в 2024 году

Пожалуйста, выберите свою область проживания и укажите, какой из налогов вас интересует. Наш сервис предоставляет информацию о налоге на имущество для физических лиц, а также об автомобильном и земельном налогах.

Как рассчитать налог на имущество физических лиц в 2024 году

Вопрос налогообложения не лежит на плечах владельца жилья, это вопрос, который решают налоговые инспекторы. Они аккуратно рассчитывают сумму налога и уведомляют граждан по одному из доступных способов:

- как только физическому лицу будет предоставлен доступ к персональному кабинету на веб-сайте Федеральной налоговой службы, будет отправлено электронное уведомление.

- В случае отсутствия персонального аккаунта, уведомление будет отправлено по почте. В этом же сообщении будет приложена готовая квитанция для оплаты налогов.

Помимо этого, сведения о налоговых обязательствах отображаются в личном профиле на официальном портале государственных услуг. Дополнительно, возможно получить налоговые квитанции через онлайн-сервисы банков.

Определение налога зависит от выбора кадастровой или инвентаризационной стоимости. В большинстве случаев предпочитают первый вариант. Налог на коммерческую недвижимость расчитывается исключительно по кадастровой стоимости.

В налоговом уведомлении приведены все подробности расчета, где представлены следующие информационные данные:

- представляет собой предмет, на основе которого определяется сумма налога.

- такая как стоимость недвижимости по кадастру, может использоваться в качестве основы для расчета налоговых платежей.

- если несколько лиц владеют одним и тем же имуществом, составляет.

- предназначенного для физических лиц, будет изменена согласно новым правилам.

- которые использовались,

- Общая сумма, получившаяся в результате.

Если недвижимость была приобретена или продана в течение одного года, то налоговый коэффициент применяется к данной ситуации. Этот коэффициент определяется как отношение количества месяцев владения недвижимостью к 12 месяцам в году. Например, если человек являлся владельцем квартиры в течение пяти полных месяцев 2021 года, то его налог составит 5/12 от общей суммы налога за весь год. При этом полным месяцем считается тот месяц, в котором гражданин владел объектом более 15 дней.

Срок уплаты налога на имущество физических лиц в 2024 году

Оплата налога должна быть произведена до 1 декабря следующего года.

- Оплата налога за 2023 год требуется произвести до 1 декабря 2024 года.

- Не позднее 1 декабря 2025 года необходимо произвести оплату налога за календарный год 2024.

В налоговом уведомлении имеются информация о реквизитах для оплаты и приложена готовая квитанция. Наиболее удобным способом оплаты налога является использование личного кабинета физического лица на официальном сайте ФНС.

Также возможно уплатить налоги с помощью портала госуслуг, интернет-банкинга основных банков, банковских терминалов или через сотрудников банка.

Налоговые льготы по налогу на имущество физлиц

На федеральном и региональном уровне установлены различные привилегии по данному налогу. Федеральные преимущества распространяются по всей территории Российской Федерации. Они направлены на поддержку граждан, которые находятся в уязвимом положении: инвалидов, пенсионеров, лиц, лишившихся кормильца и других. Подробный перечень федеральных льгот представлен в нашем справочнике.

Один объект недвижимости может быть выбран для оформления федеральной льготы. Налогоплательщик имеет возможность выбрать конкретный объект из нескольких имеющихся. Например, можно выбрать недвижимость с наибольшей суммой налога. Форма уведомления, которым будет оформлен выбор, указана в приказе ФНС от 13.07.2015 № ММВ-7-11/280. Предоставление уведомления не является обязательным. В случае его непредоставления, налоговые органы будут сами определять льготу для объекта с наибольшей суммой налога.

Предметы, на которые невозможно получить федеральное льготное положение, необходимо перечислить следующим образом:

- На данный момент идет активное строительство,

- основанные на использовании для бизнеса, представляют собой объекты, которые применяются исключительно в коммерческих целях. Это могут быть офисные здания, магазины, склады, рестораны, гостиницы и другие здания или помещения, предназначенные для ведения коммерческой деятельности. Коммерческая недвижимость играет важную роль в экономике, так как предоставляет пространство для работы и развития бизнеса. Она также создает возможности для создания новых рабочих мест и привлечения инвестиций.

- называется коммерческой недвижимостью. Это могут быть офисные здания, магазины, склады и другие объекты, которые предоставляются в аренду или используются для осуществления бизнеса. Коммерческая недвижимость является важным активом для предпринимателей, поскольку она предоставляет пространство для работы и генерации дохода. Особенности коммерческой недвижимости включают арендные платежи, долгосрочные договоры и потребность в поддержке и обслуживании объектов. Успешные предприниматели стремятся приобретать и управлять коммерческой недвижимостью для расширения своего бизнеса и увеличения прибыли.

- Имущество, оцененное в кадастровой стоимости свыше 300 миллионов рублей.

Уникальная формулировка: Льготы, предоставляемые на региональном уровне, каждый раз определяются согласно местному законодательству. Правительство региона имеет полномочия уменьшать или даже полностью исключать налоговую ставку, освобождать от налогообложения определенные предметы и тому подобное.

Согласно общему правилу, налоговым органам не требуется получать заявление от налогоплательщика, так как они могут получить необходимую информацию от других государственных учреждений. Например, Пенсионный фонд передает Федеральной налоговой службе данные о пенсионерах, а налоговые органы обязаны учитывать льготы. Пенсионер имеет право отказаться от льготы или переназначить ее на другой вид налогообложения, о чем уже было упомянуто выше. Если налоговые органы не учли льготу при расчете налога, необходимо подать заявление с приложением подтверждающих документов до 31 декабря текущего года.

Нюансы по НДФЛ при продаже нежилой недвижимости: что важно знать

Как определить срок владения для получения льготы по НДФЛ при продаже нежилого помещения, которое ранее не использовалось в предпринимательской деятельности? И существует ли связь между кадастровой стоимостью и ценой продажи данного объекта?

Вопрос

Частное лицо намеревается продать свой собственный промышленный склад, приобретенный через суд от бывшего члена колхоза, который находится в его владении уже полтора года с 2020 года, по цене в 200 000 рублей. Помещение никогда не использовалось для предпринимательской деятельности.

Какие налоговые обязательства возникают в конкретной ситуации? Каким образом физическое лицо должно произвести уплату НДФЛ? Существует ли связь между кадастровой стоимостью и ценой продажи?

В 2024 году организациям требуются профессионалы, способные уменьшить издержки и разработать стратегии финансового роста. Курс «Финансовое моделирование» предлагает глубокие знания в области управленческого учета. Сотрудник, обладающий навыками финансового анализа, станет ценным ресурсом для компании!

В рамках данного курса предоставляются разнообразные образовательные материалы, такие как видеоуроки, текстовые лекции, практические задания, материалы и шаблоны, доступные для скачивания. Также студенты проходят итоговое тестирование, которое помогает закрепить полученные навыки. В настоящее время предоставляется специальная цена на обучение.

18990Цена составляет 3690 рублей!Мнение эксперта

Консультацию по данному вопросу предоставила признанная специалистка в области бухгалтерии — Екатерина Лазукова, опытный эксперт службы правового консалтинга в компании ГАРАНТ.

В данном случае у физического лица возникает обязательство внести НДФЛ. При этом при расчете налога будет учитываться показатель стоимости нежилого помещения по кадастру: если этот показатель, умноженный на 0,7, оказывается превышает цену продажи, то доход будет рассматриваться именно с него.

Всегда есть возможность снизить доход путем использования имущественного вычета в размере 250 000 рублей.

НДФЛ взимается на доходы, полученные от продажи недвижимости и другого имущества, принадлежащего физическому лицу на праве собственности и находящегося на территории РФ. Согласно пункту 5 пункта 1 и пункту 1 пункта 1, эти доходы подлежат налогообложению. В соответствии с пунктом 1.1 физическое лицо-налоговый резидент РФ обязано уплатить НДФЛ в размере 13% от дохода, полученного от продажи имущества.

Согласно законодательству, определены доходы от продажи собственности налогоплательщика, налог на которые не облагается. Сюда относятся, в частности, доходы от продажи недвижимости, которая находилась в собственности налогоплательщика не менее минимального срока владения этой недвижимостью (пункт 17.1 статьи 217, пункт 2).

Как правило, наименьший установленный срок владения недвижимым объектом составляет пять лет, согласно пункту 4 статьи 217.1 Налогового кодекса.

Необходимо учесть, что положения пункта 17.1 статьи 217 Налогового кодекса не распространяются на доходы, получаемые физическими лицами от продажи имущества, которое непосредственно используется в предпринимательской деятельности. Однако есть исключение из этого правила для жилых домов, квартир, комнат, приватизированных жилых помещений, садовых домов или их долей, а также транспортных средств (письмо Минфина от 17.03.2020 № 03-04-07/20343). Иными словами, если нежилое помещение было использовано физическим лицом в предпринимательской деятельности, доход от его продажи облагается налогом на доходы физических лиц независимо от срока владения этим имуществом.

В данном случае недвижимость не использовалась в ходе предпринимательской деятельности, однако она принадлежала владельцу менее трех лет (начиная с 2020 года). Поэтому при продаже этой недвижимости полученный доход подлежит налогообложению по ставке НДФЛ.

Необходимо отметить, что при определении налоговой базы по налогу на доходы физических лиц (НДФЛ) от продажи недвижимого имущества, учитываются особенности, установленные правилами и нормативами.

Согласно пункту 2 статьи 214.10 Налогового кодекса, при условии, что доходы налогоплательщика от продажи объекта недвижимого имущества составляют менее кадастровой стоимости этого объекта, указанной в Едином государственном реестре недвижимости и применяемой с 1 января года, в котором произведена государственная регистрация перехода права собственности на проданный объект недвижимости, умноженной на коэффициент понижения 0,7, то для целей налогообложения доходы налогоплательщика от продажи этого объекта недвижимости принимаются равными кадастровой стоимости этого объекта недвижимости, умноженной на коэффициент понижения 0,7.

Если при продаже склада полученный доход окажется меньше стоимости, указанной в кадастре, то при расчете налога на доходы физических лиц будет учтено требование о необходимости исчисления налогового обязательства как 70 процентов от кадастровой стоимости помещения.

Цена продажи склада составляет 200 000 рублей, в то время как его стоимость по кадастру равна 300 000 рублей. Если умножить 250 000 рублей на 0,7, получим 175 000 рублей.

Давайте рассмотрим другую ситуацию. Предположим, что стоимость продажи складского помещения составляет 200 000 рублей, тогда как его официальная оценочная стоимость составляет 1 миллион рублей.

Если умножить 1 миллион рублей на 0,7, получится 700 000 рублей. Таким образом, с точки зрения налогообложения, сумма дохода составит 700 000 рублей.

В соответствии с пунктом 3 статьи 210 Налогового кодекса основное основание для расчета налога на доходы физических лиц определяется как сумма денег, которая является выражением доходов, подлежащих налогообложению в рамках указанного основания, с учетом уменьшения на сумму налоговых вычетов, предусмотренных статьями 218-221 Налогового кодекса (за исключением налоговых вычетов, указанных в подпункте 2.3 и 6 статьи 210 Налогового кодекса Российской Федерации), с учетом особенностей, установленных законодательством.

В соответствии с пунктом 1 пункта 1, пунктом 1 пункта 2 налогового законодательства, налогоплательщик имеет возможность воспользоваться имущественным вычетом по доходам, полученным от продажи нежилой недвижимости, принадлежащей налогоплательщику менее минимального срока владения, установленного в статье 217.1 налогового кодекса, при условии, что общая сумма вычетов не превышает 250 000 рублей.

Однако, если мы говорим о доходе в размере 700 000 рублей для налогообложения, то всегда есть возможность уменьшить его на 250 000 рублей.

Разница между 700 000 рублей и 250 000 рублей равна 450 000 рублей. Следовательно, сумма налога, которую необходимо заплатить, составит 450 000 рублей.

Умножив 450 000 рублей на 13%, получим 58 500 рублей.

Помимо этого, налогоплательщик имеет возможность снизить сумму своих облагаемых налогом доходов путем учета фактических и документально подтвержденных расходов, связанных с приобретением данного имущества (подпункт 2 пункта 1 статьи 220 Налогового кодекса).

Эти расходы обычно включают в себя не только стоимость приобретения недвижимости, то есть цену, по которой она была когда-то приобретена, но также могут быть и другие затраты, такие как выплата процентов по кредиту, взятому на ее покупку (согласно письмам Минфина от 26.11.2019 № 03-04-05/91743, от 22.03.2018 № 03-04-05/18155, от 24.10.2017 № 03-04-05/69469). Однако, в данной ситуации мы понимаем, что у физического лица отсутствуют подобные расходы. Склад был получен по решению суда, в связи с предыдущей работой в колхозе.

Нуждаетесь в помощи? Поставьте неограниченное число вопросов во время консультации!

Наша команда профессионалов быстро обнаружит правильное решение и предоставит необходимую помощь.

Следовательно, в данной ситуации у физического лица возникает обязанность оплатить налог на доходы физических лиц. При этом для расчета этого налога будет использоваться показатель кадастровой стоимости нежилого помещения. Если результат умножения этой величины на 0,7 окажется больше цены продажи, то доход будет рассчитываться исходя именно из этой суммы. В любом случае доход может быть уменьшен на имущественный вычет в размере 250 000 рублей.