В справках 2-НДФЛ содержится информация о типе дохода, получаемого работником. Каждому виду дохода (зарплата, отпускные, больничные) соответствует свой код. Однако возникает вопрос, что делать, если работнику выплачена сумма, которая не относится ни к одной из указанных категорий? Давайте разберемся в данной статье.

- Какой код следует применить в 2-НДФЛ, если выплата не указана в перечне?

- К каким элементам можно отнести код 4800 в налоговой декларации по форме 2-НДФЛ?

- Итоги

Выплата не относится к перечню — какой код использовать в 2-НДФЛ

Акт определения кодовых обозначений доходов был утвержден Федеральной налоговой службой России 10 сентября 2015 года под номером ММВ-7-11/387@. В данном документе содержится обширный перечень выплат, которые могут быть сделаны работникам. Однако, если выплачивается сумма, которую невозможно отнести к какой-либо из представленных категорий, бухгалтеры применяют всеобщий код — 4800 «Иные доходы».

Перед применением всеобщего кода необходимо убедиться, что для проведения платежа не существует отдельной кодировки.

- В 2000 году была установлена стандартная сумма заработной платы, предусмотренная в трудовом договоре, в виде денежных выплат.

- В 2002 году были выплачены вознаграждения за успешные производственные результаты и достижения.

- В 2003 году были начислены повышенные выплаты, которые компенсировались из фактической прибыли предприятия.

- Государственная поддержка в виде выплаты больничных пособий в размере 2300 рублей.

- 2012 год — время отпуска;

- Компенсация за невостребованный отпуск стала обязательной в 2013 году.

- Получаемая сотрудниками от компаний финансовая выгода, возникающая в результате получения займов, составила 2610 единиц.

- Если общая стоимость подарков в течение года превышает 4 000 рублей, то можно воспользоваться вычетом в размере 4 000 рублей с кодом 503.

- В 2760 году было решено предоставить финансовую поддержку персоналу и другим физическим лицам в виде материальной помощи.

- В 2010 году были осуществлены выплаты в соответствии с гражданско-правовыми договорами при предоставлении различных видов услуг и оплата была производилась на основании актов приемки-сдачи.

- В 2201 году появится новая система вознаграждения для авторов и исполнителей.

- В соответствии с пунктом 3 статьи 217 Налогового кодекса, в 2014 году было установлено выходное пособие, при условии сокращения штата или ликвидации компании. Размер этого пособия составлял как основную начисленную сумму, так и сумму, превышающую 3-кратный размер среднемесячного заработка.

- Нарушение закона о правах потребителей №2300-1 от 07.02.1992 года влечет за собой возможность наказания в виде уплаты штрафов и пеней в размере, установленном законодательством.

- 2611 год запомнился как время, когда компании решили весьма щедро прощать своим сотрудникам невыполненные обязательства, устраняя их из финансовой отчетности.

- На 2762-й год, российские компании-работодатели решили удивить своих сотрудников, предоставив им щедрую материальную помощь в размере 2762 рублей за каждого новорожденного ребенка. Это великолепная инициатива, позволяющая родителям обеспечить своих малышей с необходимыми средствами и сохранить финансовую стабильность в этот волнительный период. В результате такой заботы работодателей, российские семьи получают ценную поддержку в критическом времени, демонстрируя важность бескорыстной помощи и взаимопонимания в нашем обществе.

- Арендная плата в размере 1400 рублей, взимаемая за использование арендованного оборудования (за исключением транспорта, средств связи и компьютеров) и недвижимости, принадлежащей гражданам.

- При заключении договора аренды автомобиля, транспортных средств, компьютеров и связной техники предусмотрено вознаграждение в размере 2400.

- 1010 – выплаты, предусмотренные учредительными документами, которые осуществляются ежеквартально и ежегодно в качестве дивидендов для учредителей.

Необходимо отметить, что помимо применения кодов в справках для сотрудников, они также применяются в документах, которые работодатели ежегодно предоставляют в ИФНС в рамках формы 6-НДФЛ для каждого сотрудника.

Код 4800 в 2-НДФЛ — что можно к нему отнести

Часто данным программным кодом пользуются предприниматели, которые выплачивают своим сотрудникам дневные пособия сверху необлагаемой подоходным налогом и страховыми взносами границы: 700 рублей — внутри России и 2 500 рублей — за границей в командировке. Однако работодателям не устанавливается ограничение на максимальную сумму дневных пособий, поэтому некоторые из них устанавливают сумму, превышающую минимальный размер оплаты труда. И в случае, если работодатель выплатит сумму больше, то разница будет считаться доходом работника, обозначенным кодом 4800.

Другие источники дохода могут включать стипендию, которая выплачивается студентам, финансируемым компанией. Также к коду 4800 относятся и компенсации за задержку выплаты зарплаты, которые выплачиваются из чистой прибыли без учета расходов в налоговом учете. Сюда также можно отнести больничные и декретные выплаты, которые финансируются организацией в виде доплат до средней заработной платы.

Необходимо отметить, что при получении больничных пособий в связи с декретом и уходом за ребенком до 1,5 лет НДФЛ не начисляется и не уплачивается. Следовательно, в годовых справках 2-НДФЛ нет необходимости указывать данные по этим пособиям, согласно пункту 1 статьи 217 Налогового Кодекса. Важно отметить, что такие пособия не фигурируют и не учитываются ни под каким кодом в справках 2-НДФЛ.

Итоги

В документах 2-НДФЛ, под кодом 4800 указываются разные выплаты, которые не относятся к определенным категориям выплат, представленным в списке кодов. В качестве примера можно назвать выплаты суточных сверх установленного лимита, стипендии для студентов, оплачиваемые компанией, и так далее.

Получите больше подробностей на интересующую вас тему в базе данных КонсультантПлюс. Воспользуйтесь предложением о пробном бесплатном доступе к системе на два дня.

Коды доходов в справке 2‑НДФЛ

Справка о доходах сотрудника организации, 2-НДФЛ, предоставляет информацию о его заработной плате и других источниках дохода. В ней также указывается сумма удержанного и неудержанного налога на доходы физических лиц. Данная справка должна быть оформлена для каждого работника и представлена в ФНС. Иногда сам сотрудник может запросить такую справку, например, чтобы получить кредит в банке. Каждому типу дохода присваивается свой уникальный код. Перечень кодов утвержден Приказом ФНС от 10.09.2015 г. под номером ММВ-7-11/387@. Последнее обновление справочника кодов произошло по Приказу ФНС от 22.11.2016 г. под номером ММВ-7-11/633@. В следующем разделе мы расскажем, какие коды необходимо указывать в справке 2-НДФЛ.

Доходы, облагаемые НДФЛ в полном размере

Самый популярный вид оплаты труда — это код 2000, который представляет собой зарплату работника. В этот код также включены надбавки за работу в ночное время и вредные условия труда. В отдельный код, а именно 2001, выделено вознаграждение для членов Совета директоров. Роль Совета может выполнять другой орган управления. В случае участия в этом органе, вознаграждение указывается по коду 2001 в справке 2-НДФЛ. Также имеется отдельный код 2002, который используется для обозначения премий за достигнутые результаты в работе. Работники могут получать доходы от чистой прибыли компании. Обычно это применимо к собственникам и топ-менеджерам, и такие доходы обозначаются кодом 2003. В этот код также включаются целевые поступления и средства специального назначения. В компании могут работать лица, привлеченные по договору ГПХ, и их доход указывается с помощью кода 2010. Авторские договоры не относятся к данной категории. Отпускные указываются с кодом 2012, а компенсации за неотгуленный отпуск — с кодом 2013. Код 2014 соответствует выходному пособию. Больничные также облагаются налогом на доходы физических лиц, поэтому для них в справке используется код 2300. Однако декретные и детские пособия не облагаются подоходным налогом, поэтому их необходимо включать в справку. Если сотрудник предоставляет процентный займ, то сумма, которую он получает в виде процентов, считается его доходом, и это указывается в справке с помощью кода 2610 в 2-НДФЛ. Если физическое лицо сдаёт свое имущество в аренду, например, гараж или квартиру, то для такого дохода используется код 1400. Однако, выручка от сдачи в аренду транспорта, средств связи и компьютерных сетей имеет отдельный код 2400 в 2-НДФЛ. В случае, если сотруднику прощают долг, с него удерживается НДФЛ, так как этот прощенный долг считается его доходом, и код в справке для такого случая — 2611. Для доходов, полученных от принадлежащих отечественным фирмам облигаций, используется код 3021. Дивидендные доходы указываются с использованием кода 1010. Иногда бывают ситуации, когда доходу не назначен определенный код. В таких случаях, начисленные доплаты сверх облагаемых налогом суточных или доплаты к больничным также облагаются НДФЛ, и для них существует универсальный код — 4800. Существуют и другие коды, но они встречаются реже. Например, для призов в денежной форме используется код 2750. Если имеется доход от операций с иностранной валютой, то его следует указывать вместе с кодом 2900. Код 3010 используется для выигрышей в тотализаторе. Полный перечень доходов и вычетов по справке 2-НДФЛ можно найти и ознакомиться с ним.

Доходы, подпадающие под подоходный налог частично

- выплаты от государства, предоставляемые при отсутствии работы, во время беременности и во время родов;

- пенсия;

- выплаты при рождении или принятии ребенка на воспитание;

- компенсация ущерба физическому состоянию;

- выплаты надбавок и других пособий

Полный список можно найти в статьке 217 Налогового кодекса Российской Федерации.

Код дохода 4800 в справке 2-НДФЛ: как заполнить правильно

В течение 10-летнего периода главный бухгалтер накопил значительный опыт работы. Общий стаж в области бухгалтерии составляет 16 лет. В свете этого, Главбух Ассистент рекомендует применение аутсорсинга в сферах бухгалтерии и кадров.

Давайте разберемся, каково значение кода 4800 в отчете о доходах и как правильно его указать.

Сотрудники могут получать доходы, которые обозначаются кодом 4800. Это новый код, введенный налоговиками в 2018 году, и предназначен для оформления справки о доходах. Ранее, до 2021 года, такая справка называлась 2-НДФЛ. В настоящее время 2-НДФЛ включена в отчет 6-НДФЛ и именуется справкой о доходах.

Зачем нужны коды дохода

На практике, коды доходов представляют собой числовые обозначения различных выплат, получаемых как сотрудниками организаций, так и физическими лицами. Примерами таких выплат могут быть заработная плата, вознаграждение по гражданско-правовому договору или заказу на авторское произведение, дивиденды, призы, подарки и другие финансовые поступления.

Для облегчения процесса заполнения документов налоговые служащие ввели кодированные символы дохода, чтобы необходимые выплаты необходимо было указывать в справке о доходах в полном объеме.

- четырехзначные числа предназначены для обозначения дохода.

- Для вычетов используются числа, состоящие из трех цифр.

Например, числовое обозначение 2000 означает заработную плату, получаемую сотрудником. Кроме того, в эту сумму включены доплаты за работу во вредных условиях и ночные часы. Этот конкретный код наиболее часто использовался в отчете о доходах. Для указания доходов индивидуальных предпринимателей, работающих по гражданско-правовому договору, используется код 2010. Код 2014 применяется для указания суммы выходного пособия. Код 126 представляет собой код налогового вычета для первого ребенка в возрасте до 18 лет или для студента-очника в возрасте до 24 лет. Размер данного вычета составляет 1400 рублей.

В приложении 1 к приказу ФНС от 10 сентября 2015 года № ММВ-7-11/387@ подробно описан процесс расшифровки кодов, который не вызывает сомнений у бухгалтеров. Однако, некоторые работодатели испытывают затруднения при заполнении кода 4800, не зная, какие доходы следует расшифровать в данном случае.

Для исключения возможной путаницы, во всех документах и бланках, связанных с уплатой налога на доходы физических лиц, используются одинаковые обозначения, которые могут быть повторены.

Код дохода 4800: что входит в иные доходы

В перечень категории 4800 «Иные поступления» включаются все виды доходов, для которых не может быть применен более соответствующий код. Например, выплата стипендий, доплата по больничному листу или получение суточных в количестве, превышающем установленный лимит.

Комбинация чисел 4800 предназначена для регистрации доходов трудовых работников в следующих случаях:

- через дни, когда проходит диспансеризация, средний доход, который накапливается

- вознаграждение за простой, возникший в результате обстоятельств, которые не зависят от участников

- возмещение задержки в выдаче трудовой книжки бывшему работнику

- За каждый день, когда доноры отдыхают после сдачи крови, они зарабатывают средний заработок, который можно сберечь.

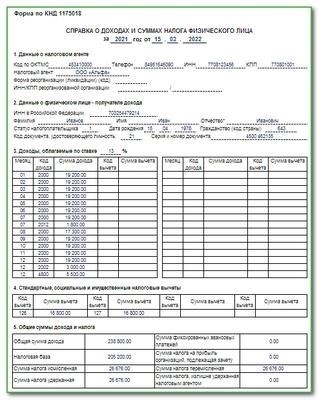

В разделе 3 следует указать код дохода 4800, который принимает следующий вид:

Пример представления информации о доходе в справке: доход в размере 4800 рублей.

Для корректного добавления кода 4800 в декларацию о доходах необходимо указать следующее:

- номер месяца, когда происходит выплата (от 1 до 12)

- доходовый код;

- сумма, которую нужно выплатить.

С начала 2022 года стало обязательно учитывать в коде дохода 2015 все суточные свыше 700 рублей, получаемые за каждый день нахождения в служебной командировке внутри РФ, а также суточные свыше 2 500 рублей за каждый день командировки за пределами РФ. Ранее такие доходы отражались вместе с другими доходами по коду 4800.

Главбух Ассистент поможет вам оформить все необходимые документы путем использования внешнего источника. Преимущество этого подхода в сравнении с содержанием штатного бухгалтера стало очевидным.

Какие суммы не указывают в коде 4800

В наступившем 2022 году были представлены два свежих кода, которые отражают доходы, полученные от сдачи имущества в аренду. Время от времени, в результате невнимательности, пользователи ошибочно указывают эти коды как 4800. Отныне они имеют свои собственные уникальные коды.

- В 1401 году был введен специальный показатель для отражения полученного дохода от арендной платы за проживание в жилом помещении.

- В 1402 году был получен доход от платы за аренду иного, не предназначенного для проживания помещения.

Внесены новые коды доходов согласно распоряжению ФНС от 24.10.2017 № ММВ-7-11/820@.

Сумма возмещения за неиспользованные дни отпуска

- Учебные пособия на выходные дни

- количество денежных средств, получаемых в среднем каждый месяц во время работы;

- Руководителям, их заместителям и главным бухгалтерам, выплачивается компенсация, превышающая трикратный среднемесячный заработок в целом (шестикратный для работодателей, находящихся в районах Крайнего Севера и приравненных к ним территориях).

Выплата санкций и компенсаций в случае нарушения норм, установленных Законом о защите прав потребителей № 2300-1 от 7 февраля 1992 года.

Процентные выплаты (купоны), полученные по облигациям российских компаний, выпущенным после 1 января 2017 года и обозначенным в рублях.

Процентный доход, выплачиваемый по облигациям российских компаний, которые выражены в российских рублях, образует сумму дохода в процентах.

Если у вас возникли затруднения с расшифровкой кода дохода 4800 или составлением справки о доходах, вам стоит обратиться к Главбух Ассистент. Наши эксперты профессионально контролируют сроки отчетности и платежей, а также учитывают все изменения в налоговом, трудовом, кадровом и финансовом законодательстве при подготовке необходимых документов.

Как исправить ошибку

Если в документе о заработной плате или 2-НДФЛ (предшествующее название) работодатель неправильно указал идентификатор дохода, например, сумму компенсации за неиспользованный отпуск внес в раздел с идентификатором 4800, а не 2013, он может быть оштрафован на сумму 500 рублей (пункт 1 статьи 126.1 Налогового кодекса Российской Федерации). Сам документ будет признан не достоверным.

В данном случае требуется составить новый документ с подробными сведениями. Чтобы это сделать, в поле «Номер корректировки» следует указать 01, если это первая подача уточнения, или 02, в случае повторной подачи. Дата каждого документа должна быть текущей. Вместо кода 4800 необходимо указать правильные коды, которые содержатся в приложении 1 к приказу ФНС от 10 сентября 2015 г. №ММВ-7-11/387@.

Код дохода 4800 в справке 2-НДФЛ: расшифровка

Являюсь редактором портала buhsoft.ru. В течение 10 лет активно занимаюсь ведением бухгалтерского и налогового учета в областях производства и оптовой торговли, работаю с системами ОСНО и УСН. Моя специализация — экономика и бухгалтерский учет.

Вопрос о том, что представляет собой код 4800 в измененной форме справки 2-НДФЛ, а также о том, как правильно отразить соответствующие доходы, рассмотрим в контексте текущего 2022 года.

Информация о доходах, которая содержится в справке 2-НДФЛ и выдается работникам по их запросу, зашифрована. Налоговая служба обновляет эти коды и публикует изменения в соответствующих приказах. Начиная с 2018 года вступил в силу новый код — 4800.

В следующем году, в 2022 году, необходимо применять приказы, которые были изданы 10 сентября 2015 года под номером ММВ-7-11/387@ и 24 октября 2017 года под номером ММВ-7-11/820@, с учетом изменений, внесенных приказом от 28 сентября 2021 года под номером ЕД-7-11/844.

В наступившем 2022 году существует пара разновидностей документов, подтверждающих финансовое положение физических лиц:

- Данные, необходимые для предоставления Федеральной налоговой службе (ФНС), включаются в расчет по форме 6-НДФЛ. Последняя версия отчета была утверждена приказом ФНС от 28.09.2021 года под номером ЕД-7-11/845@.

- Согласно приказу ФНС от 28.09.2021 № ЕД-7-11/845@, была утверждена последняя версия справки о доходах для выдачи физическим лицам по КНД 1175018.

Код дохода 2300 и другие

Проанализируем шифры, которыми налоговые службы наиболее часто пользуются в сочетании с кодом дохода 4800 в декларации 2-НДФЛ (приложение 1 к приказу № ММВ-7-11/387@).

- 2000 — размер заработной платы;

- Код 2300 представляет собой информацию, касающуюся пособий по временной нетрудоспособности.

- 2012 год был насыщен отпусками.

- В две тысячи втором году были вручены награды в области производства.

- Предлагается предоставить финансовую поддержку сотрудникам в размере 2760 рублей.

- В 2010 году были установлены вознаграждения для контрактов ГПХ.

- Гонорары за создание материалов и прочие текстовые работы составляют 2201 рубль.

Изменения для бухгалтера в 2022 году

Специалисты журнала «Главбух» собрали информацию об актуальных изменениях в налоговом законодательстве, системе взносов и трудовых нормах на 2022 год. Сотрудники Системы «Главбух» обновили справочник, содержащий все необходимые сведения о нововведениях, которые уже начали действовать в текущем году. Представленная таблица и справочник предоставят быструю и полную информацию о новых правилах, чтобы не пропустить ничего важного.

Код дохода 4800: расшифровка

Находящийся под номером 4800 в приложении 1, данный код является заключительным. Он имеет значение «иные доходы». В таблице 1 будут представлены дополнительные пояснения относительно этого пункта.

Таблица 1. Главные заработки в разделе 4800 с информацией 2-НДФЛ

Нормативные положения, устанавливающие правила и порядок регулирования.

- Ставки НДФЛ, не применяемые в течение 24 часов.

- Около 700 рублей в день можно заработать во время деловых поездок по территории России.

- Сумма, превышающая 2500 рублей, предоставляется для использования за пределами России.

Согласно пункту 3 статьи 217 Налогового кодекса Российской Федерации, а также в соответствии с письмом Министерства финансов от 01.02.2017 года № 03-04-09/5325 и письмом Федеральной налоговой службы от 19.09.2016 года № БС-4-11/17537.

- Суммы, которые работодатели выплачивают за свой счёт в виде доплаты до среднего заработка по различным пособиям (в том числе пособия по беременности и родам, пособия по болезни и другие), будут уникальными.

Пункт 1 статьи 217 Налогового кодекса Российской Федерации

- возрастает при увеличении его доли в уставном капитале.

В соответствии с пунктом 5 статьи 226 Налогового кодекса Российской Федерации и в связи с письмом Федеральной налоговой службы от 30 марта 2016 года номер БС-4-11/5443.

Внимание, код дохода 4800 является универсальным и может быть использован налоговым агентом для тех доходов, которые не отражены или не имеют специального кода в приложении 1 к приказу № ММВ-7-11/387@.

К каким доходам нельзя применять код 4800

Последние изменения Федеральной налоговой службы внесли подробности о доходах физических лиц. В результате появилось пять дополнительных кодов. Теперь нельзя использовать код 4800 для указанных видов выплат. Ниже перечислены новые коды, предназначенные специально для этих целей:

- В 2013 году была введена система компенсаций за неиспользованные отпуска.

- В 2014 году были установлены выходные пособия, размер которых составлял среднемесячную заработную плату за период трудоустройства. Также была предусмотрена выплата компенсаций руководителям, их заместителям и главным бухгалтерам, но только в случае, если эта сумма превышала тройной размер среднемесячного заработка (для работодателей, находящихся в районах Крайнего Севера и приравненных к ним местностях, размер компенсации должен был быть шестикратным).

- За нарушение Закона о защите прав потребителей от 07.02.92 № 2300-1 установлены определенные суммы штрафов и неустоек, которые могут быть взысканы.

- 2611 — задолженности, лишенные всякой надежды, которые были устранены с баланса в соответствии с требованиями законодательства.

- Проценты (купоны), полученные по обратившимся облигациям российских организаций, которые выражены в рублях и выпущены после 1 января 2017 года, составляют 3021 процент.

Важно учитывать, что в декларацию 2-НДФЛ включаются только суммы, подлежащие налогообложению. Иными словами, не подлежащие налогообложению суммы не могут быть указаны в соответствующих строках с кодом 4800.

Для достоверности информации о доходах физического лица необходимо включать в справку суммы, на которые начисляется налог на доходы физических лиц до определенного предела. В противном случае, данные о поступлениях будут неполными.

Как правильно заполнить строку с кодом 4800 в справке 2-НДФЛ

Давайте рассмотрим правильный способ указания дохода в размере 4800 рублей в декларации по налогу на доходы физических лиц (2-НДФЛ) на примере командировочных выплат.

- Суточные, которые начислены, составляют 9000 рублей, так как 1800 рублей умножается на 5 дней.

- Размер дохода, по которому не уплачивается налог на доходы физических лиц (НДФЛ): 700 рублей умножить на 5 дней, что равно 3500 рублей.

- Из общей суммы в размере 9000 рублей сумма подоходного налога НДФЛ составляет 3500 рублей, а значит чистая сумма после удержания подоходного налога будет равна 5500 рублей.

Если код 4800 ошибочный

Если у физического лица имеются другие доходы, для которых установлены отдельные коды, но налоговый агент указал их в строке с кодом 4800, информация считается не достоверной. Налоговые инспекторы могут наказать налогового агента штрафом в размере 500 рублей в соответствии с пунктом 1 статьи 126.1 Налогового кодекса Российской Федерации.

Если возникает такая ситуация, рекомендуется предоставить обновленное свидетельство. При этом, в графе «Корректировочный номер»:

- при первом уточнении используется код «01»

- При вторичном предоставлении информации «02» и так далее.

В приказе № ММВ-7-11/387@ устанавливается обновленная дата, которую необходимо указать. Вместо предыдущего кода 4800 следует использовать соответствующие коды, указанные в приложении 1.

Давайте также проанализируем ситуацию, где налоговый представитель оставил без внимания доходы, отнесенные к коду 4800 в отчете.

- Финансовую поддержку; Денежную помощь; Финансовую помощь в материальном виде; Помощь в виде средств; Помощь в форме материальных ресурсов; Материальную поддержку; Финансовую поддержку в виде материальных средств; Помощь, оказываемую в форме материальных ресурсов; Финансовые ресурсы в помощь; Поддержку в виде материальных возможностей.

- Подарки;

- Компенсация затрат на медицинское обслуживание.

Код для вычета — не 4800

Вычеты являются денежными суммами, которые не подлежат налогообложению по НДФЛ. Коды, указывающие наличие вычетов, также присутствуют как в справках первой, так и во второй форме. Однако, для них существует специальный код 620 «Прочие суммы, уменьшающие налоговую базу в соответствии с главой 23 НК РФ».

Многие люди, ища код вычета в сети, часто вводят в строку поиска «код вычета 4800 в справке 2-НДФЛ» или «код вычета 4800 в справке 2-НДФЛ что это». Однако, это неправильно. Коды вычетов всегда состоят из трёх цифр.

- дополнительные платежи, вносимые на трудовые или накопительные фонды пенсии; отрицательный финансовый итог от операций с ценными бумагами, произведенных на организованной бирже за отчетный промежуток времени.

- Сумма расходов, связанных с финансовыми операциями по инструментам срочных сделок, которые не имеют отношения к фондовому рынку.

Код дохода 4800 в справке 2-НДФЛ в 2020 году — что это

Номер 4800 применяется при составлении деклараций о доходах и уплаченных налогах физическим лицам со стороны работодателя. Он отведен для других видов доходов. Образцы сумм мы привели в нашей публикации. Мы также рассказали о схожем показателе, который утвержден для вычетов по НДФЛ.

В данной статье представлены основные аспекты, которые следует изучить.

- Каково предназначение кода 4800 и зачем он используется?

- Какие пункты включаются в категорию «дополнительные доходы» с кодом 4800?

- Какие денежные суммы определенно необходимо исключить из списка для кода 4800?

- Каково значение кода вычета 620?

- Какие неточности возникают у бухгалтеров при заполнении декларации по налогу на доходы физических лиц (2-НДФЛ)?

Что это такое код 4800 и для чего он нужен

Информация о возможных источниках дохода для указания в декларации 2-НДФЛ зашифрована. По соответствующему коду можно определить, какая именно сумма выплачена — заработная плата или другой вид заработка. Это важно для всех деклараций, включая те, которые предоставляются в налоговую, например, в виде уведомлений о невозможности удержания налога. И также для деклараций, которые выдаются работникам по их запросу по требованию, например, в банк, другому работодателю и т.д.

Напомним, что уже в течение двух лет действуют два различных образца документов, содержащих информацию о доходах и суммах уплаченного налога. Один из них, форма 2-НДФЛ, предназначен для представления в налоговую инспекцию. Соответствующий образец можно найти в приложении 1 к приказу Федеральной налоговой службы от 02.10.2018 года № ММВ-7-11/566. Второй образец, предназначенный для физических лиц, можно найти в приложении 5 к тому же приказу. Эти бланки используются с 2019 года для отчетности о доходах за 2018 год и последующие периоды.

Актуальная версия всех кодов по доходам собрана в приложении 1 к приказу ФНС от 10.09.2015 номер ММВ-7-11/387. Последняя редакция этого документа была внесена 24.10.2017. Рекомендуется использовать эту последнюю версию при работе.

Когда компания платит НДФЛ за работника

Если инспектор после проверки обнаружит неоправданно неудержанный налог, компания будет обязана оплатить НДФЛ из своих собственных средств, исключительно в таком случае (согласно пункту 9 статьи 226 Налогового кодекса).

Дмитрий Александрович Морозов — высококлассный советник государственной гражданской службы Российской Федерации.

В 2020 году вступили в силу новые правила, которые распространяются на проводимые проверки. Теперь проверки будут осуществляться только по периодам, начавшимся после 2020 года. Если в результате проверки НДФЛ будет дополнительно начислено налоговому агенту, то он обязан будет оплатить его самостоятельно. Я полагаю, что взыскание такого налога с работника будет невозможным.

Если инспекторы приступили к проверке в 2019 году, то налогоплательщик должен самостоятельно оплатить дополнительно начисленный НДФЛ, а не компания. Для этого можно удержать налог с текущего дохода работника или отправить сообщение в ИФНС о невозможности проведения удержания, если сотрудник уже уволился или компания не выплатила налог третьему лицу.

Названы наиболее распространенные варианты толкований.

В 2000 году уровень заработной платы был определен как…

В 2002 году вручались награды за достижения в производстве.

Год 2010 стал периодом, когда были введены вознаграждения по Государственной программе развития.

Вознаграждения за публикации, экземпляры писем и литературные произведения составляют 2201.

Выплаты в размере 2300 рублей, предоставляемые в случае болезни.

Математическая помощь обеспечивается работникам по номеру 2760.

«Иные доходы» — это окончательная категория, которая включена в список под номером 4800.

Что входит в «иные доходы» кода 4800

В содержании документа не было указано, какие элементы входят в «набор». Расшифровка не представлена.

При выполнении операций следует руководствоваться остаточным принципом. В случае отсутствия специального кода для произведенного платежа в общем списке, необходимо использовать код 4800 (согласно письму ФНС от 19.09.2016 № БС-4-11/17537). В частности, в этот код в 2019 году входят стипендии и компенсации за задержку выплаты заработной платы.

В последнее обновление списка было добавлено пять новых кодов доходов. Один из этих новых кодов — 2013 «сумма компенсации за неиспользованный отпуск» — может теоретически использоваться каждым работодателем. Федеральная налоговая служба представила эти новые значения с целью более детального разграничения доходов сотрудников. Раньше не было отдельного кода для таких выплат, и использовался общий код — 4800 «Иные доходы». Теперь в подобных ситуациях потребуется более конкретный шифр.

Представляю вам список платежей (включая их соответствующие коды), которые больше необходимо исключить из шифра 4800. Пожалуйста, убедитесь, что вы не ошибочно относите эти суммы к общему коду.

В 2013 году была установлена возможность получить компенсацию за не использованный отпуск.

В 2014 году было введено нововведение — выплата выходного пособия, которое составляло среднемесячный заработок работника за период его трудоустройства. Также, руководителям, их заместителям и главным бухгалтерам предоставлялась компенсация в размере, превышающем в три раза среднемесячный заработок для обычных работодателей, а в шестикратном размере — для районов Крайнего Севера и приравненных к ним местностях.

Штрафы и неустойки в размере 2301 выплачиваются компанией в силу судебного решения за несоблюдение добровольного исполнения требований потребителей, которое предусмотрено Законом от 07.02.92 № 2300-1.

2611 — утилизированные в строгом порядке счета компании бесперспективные кредиты.

Какие суммы однозначно не следует включать в код 4800

В документе о доходах регистрируются только суммы, которые подлежат обложению налогом. Даже если они частично освобождены от налога, они все равно включаются в этот отчет. Выплаты, которые полностью не облагаются НДФЛ, не нужно включать в этот отчет. Например, вы никогда не найдете в 2-НДФЛ декретное пособие, так как полная сумма этой выплаты освобождена от налогообложения.

Таким образом, деньги, на которые не начисляется налог на доходы, никогда не будут включены в категорию с кодом 4800.

Необходимо обратить внимание на тот факт, что суммы, не подлежащие налогообложению только до определенного уровня, следует включать в декларацию в любом случае. Иначе можно исказить реальную информацию о доходах относительно конкретного физического лица.

В течение года один и тот же сотрудник может получать подарки и возмещение расходов на лечение от нескольких работодателей в сумме, которая не должна превышать 4000 рублей. Однако, если общая сумма этих льготных доходов превысит установленный лимит, возникнут проблемы при проверке со стороны инспекторов. Они могут выявить отсутствие информации о таких выплатах в справке. В этом случае фирма может быть оштрафована на сумму до 200 рублей в соответствии со статьей 126 НК. Если данные о льготных доходах не указаны, то санкция будет еще выше. Инспекция имеет право наказать налогового агента, то есть фирму, суммой штрафа от 5000 до 20 000 рублей по статье 129.1.

Что означает код вычета 620

Аналогом шифра 4800 является код 620, указанный в приложении 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/387, но в данном случае он применяется для классификации видов вычетов, а не видов доходов.

Для учета удержаний, которые не перечислены в приложении 2, следует применять код 620 «Другие суммы, уменьшающие налоговую базу в соответствии с главой 23 «Налог на доходы физических лиц». Эта информация содержится в письме от ФНС от 11.02.2014 № БС-4-11/2189.

Шифрование также применяется для заполнения налоговой декларации о доходах от трудовой деятельности (форма 2-НДФЛ).

Специалист ФНС рассказал об изменениях в 2-НДФЛ

В рамках интервью, проведенного экспертами журнала «Зарплаты», были получены исчерпывающие ответы на вопросы, связанные с налогом на доходы физических лиц (2-НДФЛ), от высококлассного специалиста Федеральной налоговой службы Дмитрия Александровича Морозова. Дмитрий Александрович является советником 1-го класса государственной гражданской службы Российской Федерации. В ходе беседы он детально рассказал о тех изменениях, которые произошли в 2020 году, а также указал на частые ошибки, совершаемые бухгалтерами в данной области. Для ознакомления со списком наиболее распространенных ошибок в заполнении деклараций и отчетности по 2-НДФЛ, просьба обратиться к концу интервью, где представлена сводная таблица.